最新发布:三部委又明确一项企业所得税优惠政策执行细则

- 橙子

- 1,187

国家税务总局

国家发展改革委

生态环境部

关于落实从事污染防治的第三方企业所得税政策有关问题的公告

国家税务总局 国家发展改革委 生态环境部公告2021年第11号

根据《中华人民共和国企业所得税法》及其实施条例、《财政部 税务总局 国家发展改革委 生态环境部关于从事污染防治的第三方企业所得税政策问题的公告》(2019年第60号,以下简称60号公告)的规定,为落实好从事污染防治的第三方企业(以下简称第三方防治企业)所得税优惠政策,现将有关问题公告如下:

一、优惠事项办理方式

第三方防治企业依照60号公告规定享受优惠政策时,按照《国家税务总局关于发布修订后的〈企业所得税优惠政策事项办理办法〉的公告》(2018年第23号)的规定,采取“自行判别、申报享受、相关资料留存备查”的方式办理。

二、主要留存备查资料

第三方防治企业依照60号公告规定享受优惠政策的,主要留存备查资料为:

(一)连续从事环境污染治理设施运营实践一年以上的情况说明,与环境污染治理设施运营有关的合同、收入凭证。

(二)当年有效的技术人员的职称证书或执(职)业资格证书、劳动合同及工资发放记录等材料。

(三)从事环境保护设施运营服务的年度营业收入、总收入及其占比等情况说明。

(四)可说明当年企业具备检验能力,拥有自有实验室,仪器配置可满足运行服务范围内常规污染物指标的检测需求的有关材料:

1.污染物检测仪器清单,其中列入《实施强制管理计量器具目录》的检测仪器需同时留存备查相关检定证书;

2.当年常规理化指标的化验检测全部原始记录,其中污染治理类别为危险废物的利用与处置的,还需留存备查危险废物转移联单。

(五)可说明当年企业能保证其运营的环境保护设施正常运行,使污染物排放指标能够连续稳定达到国家或者地方规定的排放标准要求的有关材料:

1.环境污染治理运营项目清单、项目简介。

2.反映污染治理设施运营期间主要污染物排放连续稳定达标的所有自动监测日均值等记录,由具备资质的生态环境监测机构出具的全部检测报告。从事机动车船、非道路移动机械、餐饮油烟治理的,如未进行在线数据监测,也可不留存备查在线监测数据记录。

3.运营期内能够反映环境污染治理设施日常运行情况的全部记录、能够说明自动监测仪器设备符合生态环境保护相关标准规范要求的材料。

(六)仅从事自动连续监测运营服务的第三方企业,提供反映运营服务期间自动监测故障后及时修复、监测数据“真、准、全”等相关证明材料,无须提供反映污染物排放连续稳定达标相关材料。

三、相关后续管理

(一)第三方防治企业享受60号公告优惠政策后,税务部门将按照规定开展后续管理。

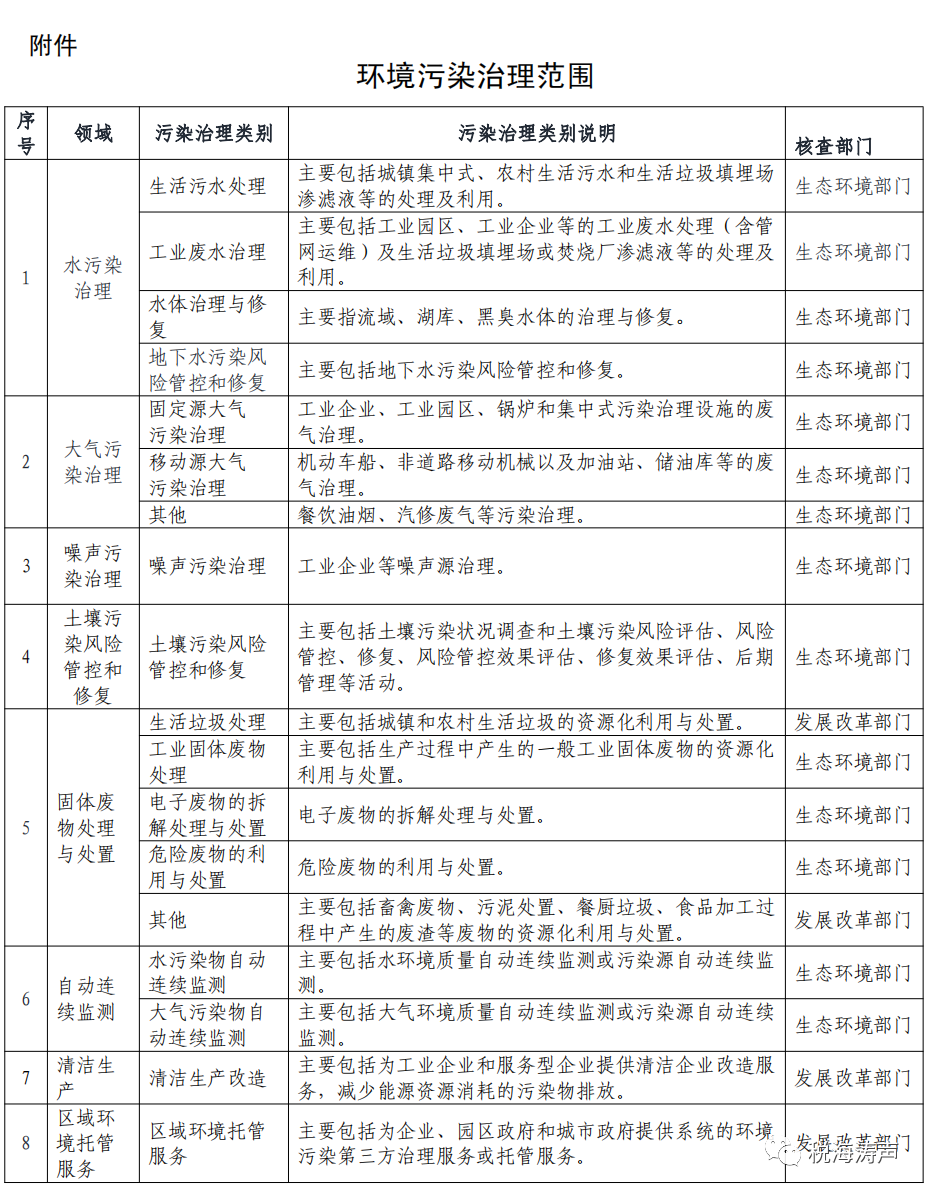

(二)税务部门在后续管理过程中,对享受优惠的企业是否符合60号公告第二条第五项、第六项规定条件有疑义的,可转请《环境污染治理范围》(见附件)所列的同级生态环境或发展改革部门核查。

(三)生态环境或发展改革部门收到同级税务部门转来的核查资料后,应组织专家或者委托第三方机构进行核查。核查可以采取案头审核或实地核查等方式。需要实地核查的,相关部门应协同进行,涉及异地核查的,企业运营项目所在地相关部门应予以配合。生态环境或发展改革部门应在收到核查要求后两个月内,将核查结果反馈同级税务部门。

本公告自2021年6月1日起施行。

特此公告。

附件:环境污染治理范围

国家税务总局

国家发展改革委

生态环境部

2021年4月29日

关于《国家税务总局 国家发展改革委 生态环境部关于落实从事污染防治的第三方企业所得税政策有关问题的公告》的解读

2021年05月10日 来源: 国家税务总局办公厅

国家税务总局、国家发展改革委、生态环境部联合制发了《关于落实从事污染防治的第三方企业所得税政策有关问题的公告》(2021年第11号,以下简称《公告》)。《公告》明确了落实从事污染防治的第三方企业所得税政策的具体要求,这是贯彻落实中共中央办公厅、国务院办公厅印发的《关于进一步深化税收征管改革的意见》的具体措施,是推进精确执法、精细服务、精准监管、精诚共治的具体体现。现解读如下:

一、《公告》出台的背景是什么?

为鼓励污染防治企业的专业化、规模化发展,更好支持生态文明建设,2019年,财政部、税务总局、国家发展改革委、生态环境部联合制发《关于从事污染防治的第三方企业所得税政策问题的公告》(2019年第60号,以下简称60号公告),对符合条件的从事污染防治的第三方企业(以下简称第三方防治企业)减按15%的税率征收企业所得税。第三方防治企业所得税政策聚焦于环境污染治理领域,专业性强,对落实税收优惠政策提出了较高的要求。60号公告发布以后,税务总局、国家发展改革委、生态环境部一直高度关注第三方防治企业所得税政策的落实情况,并实现部门联动,对纳税人和相关部门较为关注的问题进行了多次研究。在此基础上,三部门制发了《公告》,主要内容包括明确主要留存备查资料、细化60号公告第三条规定的转请核查等相关后续管理要求,回应纳税人和相关部门关切,提高政策的可操作性,更好地满足精准落实政策的需要。

二、《公告》会影响第三方防治企业优惠事项的办理吗?

不会的。第三方防治企业依照60号公告规定享受优惠政策的,仍按照《国家税务总局关于发布修订后的<企业所得税优惠政策事项办理办法>的公告》(2018年第23号)的规定,采取“自行判别、申报享受、相关资料留存备查”的方式办理。《公告》主要明确了企业优惠政策需要留存备查的资料,以及税务机关在后续管理中对企业有关条件有疑义时的部门联动核查机制,主要目的在于使税收优惠政策落实得更为精准,税务执法方式进一步优化,并不改变第三方防治企业优惠事项的办理方式。

三、主要留存备查资料是如何确定的?

留存备查资料是后续管理过程中判断企业能否享受税收优惠政策的重要依据。而第三方防治企业是否能享受减15%税率征收企业所得税的政策,主要取决于是否符合60号公告第二条所明确的7个条件。因此,在保证准确判断7个条件的前提下,经过多次梳理和简化,《公告》仅保留了了必要的留存备查材料,具体为:

一是对部分条件不再留存备查资料。60号公告第一项、第七项条件,考虑到税务机关可掌握相关信息,为减轻企业负担,不再要求企业留存备查相关资料。

二是部分条件对应的留存备查资料很少,且取得成本很低。对60号公告第二项、第三项、第四项条件,所需留存备查的资料很少,且资料或是仅要求对相关情况进行简单说明,或是已在企业生产经营过程中形成,无需另行准备。

三是对部分专业性较强的条件,以减轻企业负担为目的确定了留存备查资料。对于60号公告第二条第五项、第六项规定的条件,专业性较强,判断起来较为复杂,需转请生态环境或发展改革部门核查,且在核查过程需较多的资料予以支撑。为尽量减少对企业的打扰,税务总局会同生态环境部、国家发展改革委在保证案头审核的精准性、降低实地核查比例的前提下,仅保留必要的留存备查资料,并结合污染防治工作实际,对污染治理类别为危险废物的利用与处置,从事机动车船、非道路移动机械、餐饮油烟治理等特殊情形进行区别化规定。企业可结合自身情况,按规定留存备查资料。

四、税务部门会对所有享受优惠的第三方防治企业均转请核查吗?

不会的。一方面,税务部门对第三方防治企业所得税优惠政策的后续管理,将按照“双随机、一公开”的统一要求开展,并不会对所有企业都开展后续管理。另一方面,税务部门在后续管理过程中,对享受优惠的企业是否符合60号公告第二条第五项、第六项条件有疑义的,才会启动转请核查程序。

五、核查包括什么方式?

核查可以采取案头审核或实地核查等方式,其中实地核查还可能由于企业运营项目与企业注册地不在同一地,涉及到异地核查的问题。涉及核查的第三方防治企业,需按照规定的期限和方式向税务机关提供留存备查资料,并按照生态环境或发展改革部门的要求做好配合工作。

文章评论